M&Aのプロセスでは、様々な書類が必要になってきます。

その中でも今回は、意向表明書と基本合意契約書の違いについて詳しくみていきましょう。

どちらも同じように感じて、違いがよく分かりません。

確かにこの2つは混同しやすい書類です。しかし実は、全く異なる性質を持っているんですよ。

どちらの書類も、M&Aによる会社の譲渡をスムーズに行うために大切な役割を担っています。

両者の違いや注意点をまとめて解説していますので、M&Aを検討している社長はぜひチェックしてくださいね。

1章:M&Aにおける意向表明書とは

M&Aにおける意向表明書は、LOIと呼ばれることもあります。LOIとは、Letter of Intentの略です。Indicative Offerと呼ばれるケースもあります。

基本合意契約書をLOIと呼んでいるM&A会社もあり、M&A業界内でも明確に使い分けられていません。

確かに私が検索したときにも出てきました。”LOI”と出てきたら日本語の意味を確認したほうが良さそうですね。

その通りです。統一されていないのは少々不便ですよね。しかし重要なのは呼び方ではなく、内容への理解です。頑張っていきましょう!

はい!

1-1 意向表明書の概要

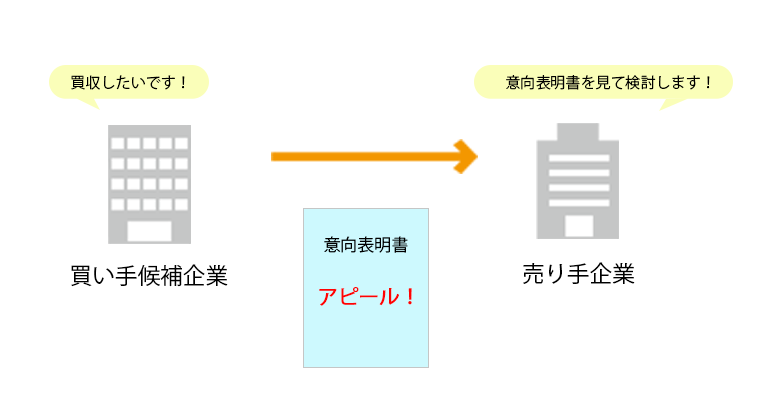

M&Aにおける意向表明書とは、買い手が買収の意思を示すために売り手側へ提出する書類です。

つまり、「あなたの会社が欲しいです」ということを文書にして提出したものですね。

お見合い時に提出する釣書みたいなイメージですね!

売り手側は買い手側から提出された意向表明書を検討材料として、買い手候補企業を比較検討し売却先を決定します。

意向表明書の提出は必須ではありません

複数の買い手候補が現れたときは意向表明書の提出を求めると、スムーズなM&Aの成約につながりますよ。

なるほど。こちらから提出を求めるのもアリなんですね。

意向表明書を提出してくれる買い手候補とそうでない買い手候補では、断然前者の方が真剣に買収を検討していることが分かります。

意向表明書の内容が濃ければ濃いほど、真剣度も高いことが推し量れます。

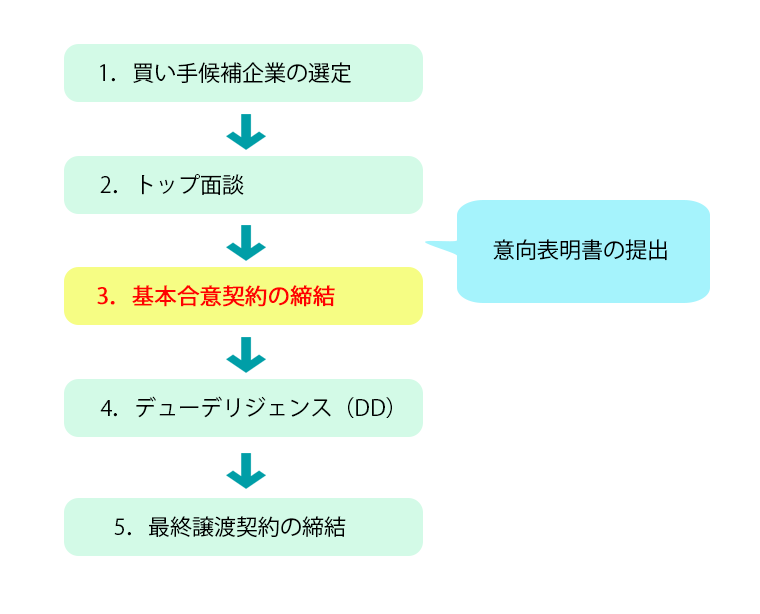

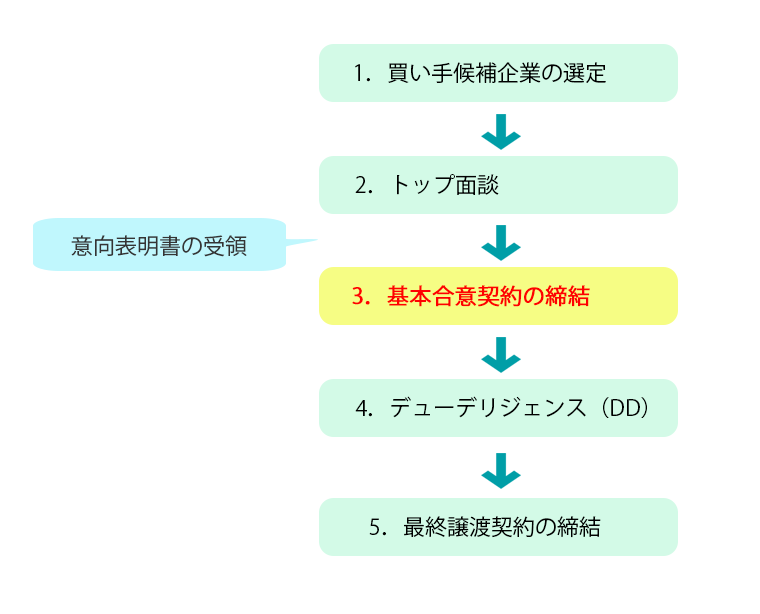

1-2 提示するタイミング

売り手へ買収の意思表示を行いM&Aへの意欲をアピールするための意向表明書は、多くの場合においてトップ面談が実施された後に提出されます。

買収候補企業として立候補を表明するというイメージですね。中には、トップ面談を行わずとも提出してくる意欲の高い買い手候補企業もありますよ!

一方で基本合意契約書は、トップ面談と意向表明書を基に売り手が買い手候補企業を選定し、M&Aの基本的な条件に合意したことを明文化した書類です。

基本合意契約書に署名・捺印した後は最終契約に向けてのデューデリジェンス(買収監査)が始まります。

前章で結納に例えましたが、この時点で売り手企業はお相手を1社に絞ります。

結婚相手が1人なのと同じですね。

そうなんです。実は1社に絞らない入札形式での進め方もありますが、中小企業ではほとんど使われていません。

へぇ~!M&A豆知識ですね!

2章:M&Aにおける基本合意契約書とは

M&Aにおける基本合意契約書とは、売り手企業が買い手候補を絞り込み、トップ面談を行った後に双方が「お互いにM&A成立に向けて話を進めましょう」と合意したことを証明する契約です。

Memorandum of Understandingを略してMOUと呼ばれることもあります。

基本合意契約を締結したら、いよいよ1対1で譲渡契約の最終合意へ向けての交渉が行われるのです。

分かりやすくいうと、結婚を約束したカップルが結納を交わすようなイメージです。

なるほど。結納後に結婚へ向けての具体的な話し合いが始まるのと同じですね!

そうなんです。ただしまだ結納の段階なので、双方には売る義務も買う義務も発生していません。

婚姻届を出していませんものね!あはは!分かりやすいです。

3章:意向表明書と基本合意契約書の違い

意向表明書と基本合意契約書の違いをひとことで表すと、以下の通りです。

【意向表明書】

買い手から売り手へ示される買収の意思表示

【基本合意契約書】

買い手・売り手双方が売却価格や売却時期などのM&Aの基本的な条件に合意したものを文書化し署名・捺印したもの

やり取りをするタイミングのほかにも、内容・合意の有無・法的拘束力の有無などに違いがみられ、案件によっても異なるという特徴を持っています。

| 意向表明書 | 基本合意契約書 | |

|---|---|---|

| タイミング | 主にトップ面談の後 | 条件交渉の後 |

| 記載内容 | 買収の意思と大まかな条件の希望 | 売却金額や売却時期などの最終契約に向けた具体的な条件 |

| 合意の有無 | 無 (買い手による一方的な意思表示) | 有 (双方の合意を証明するもの) |

| 法的拘束力の有無 | 無 | 部分的に有 |

案件によっては、基本合意契約を締結せずにM&Aを進めるケースもあるんですよ。

3-1 記載内容

意向表明書に記載される主な内容は以下の通りです。

- 買い手企業の企業概要

- 買収の目的・買収理由

- 譲受希望額とその根拠

- 買収資金の調達方法

- 買収のスケジュール

- デューデリジェンス(DD)の大まかな内容

- M&Aの交渉期限

- 買収後の従業員・役員の処遇

- 独占交渉権の希望 など

上記の他にも、秘密保持に関する事項や法的拘束力を持たないことの確認などが記載されている場合もあります。

意向表明書は、買い手からの希望が一方的に書かれている

それに対し、基本合意契約書に記載される主な内容は以下の通りです。

- M&Aスキーム(譲渡方法)の概要

- 譲渡価格の概算

- 今後のスケジュール

- デューデリジェンス(DD)の実施に関する事項

- 従業員・役員の引継ぎと雇用条件

- 独占交渉権の付与

- 秘密保持義務

- 善管注意義務

- 基本合意契約の有効期限

- (稀にですが)違約金の設定 など

基本合意契約書は、売り手・買い手双方が納得して合意した事項について書かれている

基本合意契約は、これから行われようとしているM&Aの骨組みを文書化したものと考えても良いですね。

基本合意契約の内容を軸に、詳細な内容を突き詰めていくのですね。

そしてくどいようですが、まだまだ双方には売る義務や買う義務は発生していません。

さっきも聞きましたよ(笑)婚約破棄の可能性もまだ残ってるってイメージですよね。

3-2 合意の必要性

意向表明書と基本合意契約書の最大の違いともいえるのが、合意の有無です。

【意向表明書】

双方の合意は不要(買い手から一方的に提示される)

【基本合意契約書】

双方が内容に合意し、署名・捺印が必要。

売る義務や買う義務がないとはいえ、基本合意契約書にサインをした時点でお互いに対する責任が発生しますよ。

基本合意契約書へのサインは、法的拘束力が発生するだけではありません。

- 「この会社を買収する」と決めた買い手側と「この会社に自社を売却する」と決めた売り手側双方の期待を裏切らない

- お互いの時間やコスト(M&A会社へ支払う月額報酬など)を無駄にしないこと

上記の項目のような、お互いを思いやって信用と信頼を損なわないようにするための責任も発生します。

お互いを信じてこの後のM&Aプロセスを進めていくと決めましたものね。

その通りです。だからお互いに誠心誠意対応してくださいね!

4章:意向表明書の注意点

買い手側から一方的に提示される意向表明書ですが、受け取る売り手側にも注意すべき点があります。

ヒントは、「買い手側が有利にM&A交渉を進めようとしている可能性がある」という点ですよ。

なるほど。こちら(売り手側)が泣きを見ないために注意する必要があるということですね。

4-1 法的拘束力を持たない

意向表明書は一般的に、法的拘束力を持たないものとされています。

意向表明書はあくまでも「買収の意思がある」ことを提示しているだけ

ただし実際には意向表明書の内容がその後のM&Aプロセスの土台となるケースが多いです。

そのため、買い手企業が意向表明書の記載内容を一方的に変更することはほとんどないといわれています。

また、以下のようなケースでは、意向表明書の提示がなくM&A取引が完了する場合も存在します。

- 買い手候補企業が1社のみ

- 買い手企業の社長が知り合いや友人

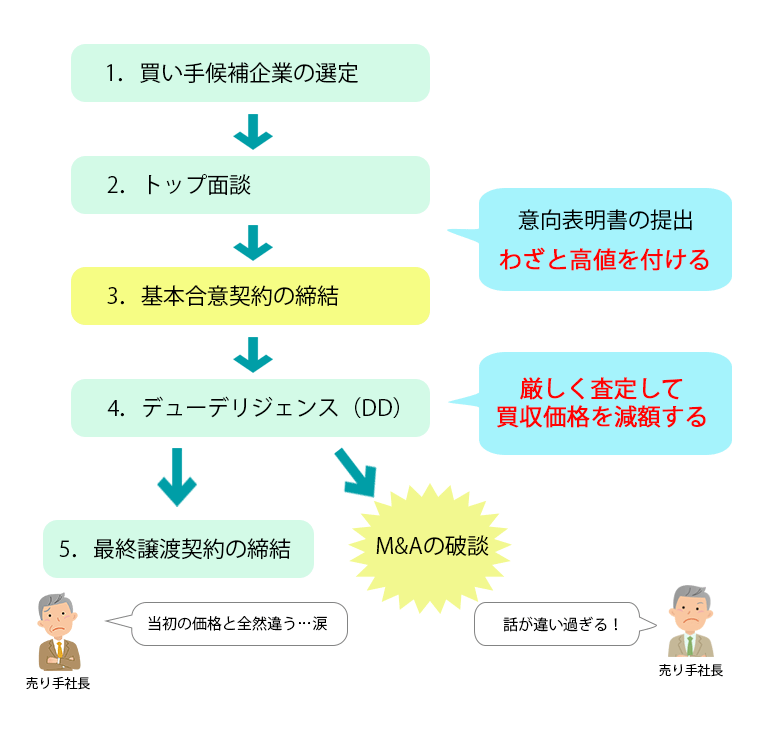

4-2 提示された買収価格に注意

売り手側が提出された意向表明書を確認する際に最も注意しなければならない点が、提示された買収価格です。

買い手がわざと高値を付けてくる可能性があるため

なぜわざと高値を付けてくるのでしょうか?

それはズバリ、独占交渉権を得るためです。

買い手側の中には「独占交渉権を得たらこちらのもの」といわんばかりに厳しいデューデリジェンスを実施し、買収価格を大幅に減額してくる企業もあるのです。

意向表明書で提示された金額からかなり値下げされてしまう可能性があるということですね。

その通りです。その結果、売り手側の社長が泣き寝入りをするor納得がいかずM&Aが破談になるという未来が待っているのです。

基本合意契約後の買い手による大幅な買収価格を防ぐためには、以下の点をしっかりと確認しておきましょう。

提示された買収価格の根拠

どこかで耳にしたこともあるかもしれませんが、M&A会社によっては買収候補企業の肩を持つ可能性もゼロではありません。

なぜなら、買い手は企業買収を繰り返す可能性がある。つまり、リピーターになり得る存在だからです。

そのためM&Aコンサルタントに任せきりにするよりは、ご自身でも確認しておいた方が安心です。

基本合意契約書に提示された買収価格で決まるとは限りませんので、その点には注意してくださいね。

肝に銘じておきます!

5章:基本合意契約書の注意点

基本合意契約は、M&Aの完了に向けて最終交渉を行っていくための契約です。安易に締結してしまうと、時間と労力を無駄に浪費してしまう事態になりかねません。

そのため基本合意契約を締結する際には、慎重な判断が求められます。

5-1 法的拘束力の範囲を明確にする

「契約」というものは基本的に、締結したら法的拘束力が発生します。

法的拘束力のある契約に違反した場合は、損害賠償などのペナルティが発生する可能性がある

しかしM&Aの基本合意契約の段階では、一部の条項にのみ法的拘束力を限定させるケースが多くを占めています。

- 独占交渉権の付与

- 秘密保持義務

- 基本合意契約の解除

- 基本合意契約書の有効期限・譲渡禁止・法的拘束力

独占交渉権の付与と秘密保持義務の設定に関しては、ほとんどの案件で付与されるべき重要な条項です。

その他どの条項に法的拘束力を発生させるかは、案件によって異なります。

ということは、基本合意契約書には法的拘束力を持った条項と持たない条項が混在しているわけですね。

その通りです。どの条項に法的拘束力を発生させるかは、売り手と買い手との交渉次第です。

なるほど。塩梅が難しいですね…。

とはいえ交渉になるほどのケースは稀ですので、安心してください。

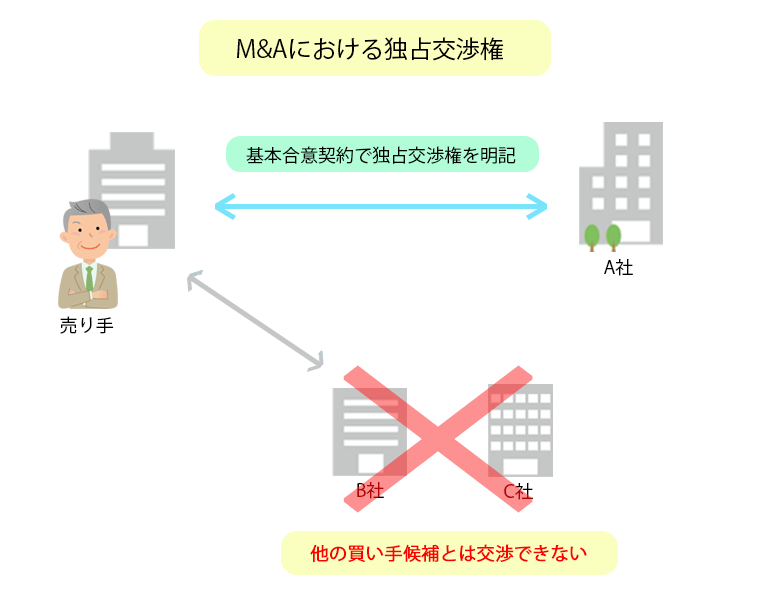

5-2 売り手は他社との交渉ができなくなる

基本合意契約書には、独占交渉権が盛り込まれているのが通常です。

売り手が自社以外の第三者とM&A交渉を行うことを禁止する買い手側の権利

そのため、基本合意契約の締結後は他の買い手候補とM&A交渉を行うことができません。

また基本合意契約の締結時において、独占交渉権には法的拘束力を持たせているケースがほとんどです。

基本合意契約の締結後に他社とM&A交渉を行うことは契約違反となり、買い手から訴訟を起こされたり損害賠償請求をされたりする可能性があるため注意が必要です。

- 買い手…住友信託銀行

- 売り手…UFJホールディングス(現:三菱UFJフィナンシャル・グループ)

2004(平成16)年に両者間で業務提携に関する基本合意書が締結されました。

この基本合意書では、買い手の住友信託銀行がUFJホールディングスに対して独占交渉権を得るとされています。

ところがUFJホールディングスは、基本合意書締結後わずか2カ月ほどで三菱東京フィナンシャルグループと交渉を始め、住友信託銀行に対して独占交渉権の解約を通告したのです。

その結果、基本合意契約に違反したUFJホールディングスは、住友信託銀行から訴訟を起こされています。

この裁判は2006(平成18)年に和解が成立し、UFJホールディングス側から住友信託銀行に対して25億円の解決金が支払われました。

2年の裁判期間と25億円の和解金は大きな痛手ですよね…。

法的拘束力を持った基本合意契約に違反することの怖さがお分かりいただけたかと思います。

基本合意契約後に「この買い手は違うかもしれない」とならないために、契約の締結は慎重に検討しましょう。

5-3 買収金額は減額となる可能性がある

基本合意契約の締結後には、最終契約に向けてデューデリジェンス(DD・買収監査)が行われます。

このデューデリジェンスによってより詳細な企業価値が算出され、最終的な買収価格が提示されるのです。

そのためデューデリジェンスの結果によっては、基本合意契約書に明記されている価格よりも低い買収価格が提示される可能性があります。

減額の可能性については、意向表明書を精査する段階から頭に入れておきましょう。

まとめ

M&Aにおける意向表明書と基本合意契約書はよく似ているように思われがちですが、実は全く異なる性質を持っています。

- 意向表明書は買い手側が買収の意思を一方的に提示するもの

- 基本合意契約書は売り手・買い手双方がM&A実行への意思を持ち、基本的な契約内容を取り決めて署名・捺印したもの

M&Aを結婚に例えると、意向表明書はお見合いの釣書で、基本合意契約書は結納をイメージすると分かりやすいかもしれません。

お相手を探すために買い手が意向表明書を提示し、意向表明書を受け取った売り手が候補を1人に絞ったら基本合意契約書の出番となります。

また、意向表明書はあくまでも買い手側が買収への意向を表明したものであるため、法的拘束力を持ちません。

それに対して基本合意契約書は、一部の条項において法的拘束力をともないます。

法的拘束力をともなう条項に違反した際には、訴訟や損害賠償などの責任を負う可能性があるため注意が必要です。

スムーズなM&Aを実現するためには、受け取った意向表明書を精査して慎重に基本合意契約を締結することが重要です。

わたしたちインバーサルコンサルティングは仕組み化×M&Aで社長の豊かなリタイアを全面的にサポート致します

無料相談は匿名でご利用いただけるため、お気軽にご相談ください。