この記事でわかること

- 自己破産を行う場合の手続の流れ

- 自己破産の種類

- 種類ごとの自己破産の流れや手続にかかる期間

- 法テラスを使用する場合の手続の流れ

自己破産の手続の流れ

はじめに

自己破産を検討されている方の中には、「今後の手続きがどのように進んでいくのかわからない」「同時廃止や破産管財人などの言葉の意味がよくわからない」「どれくらいの時間がかかるのか知りたい」とお考えの方もいらっしゃるのではないでしょうか。

今回は、自己破産の手続きがどのような流れで進んでいくのかについて、自己破産の種類ごとに分けてご説明いたします。

自己破産の手続の流れ

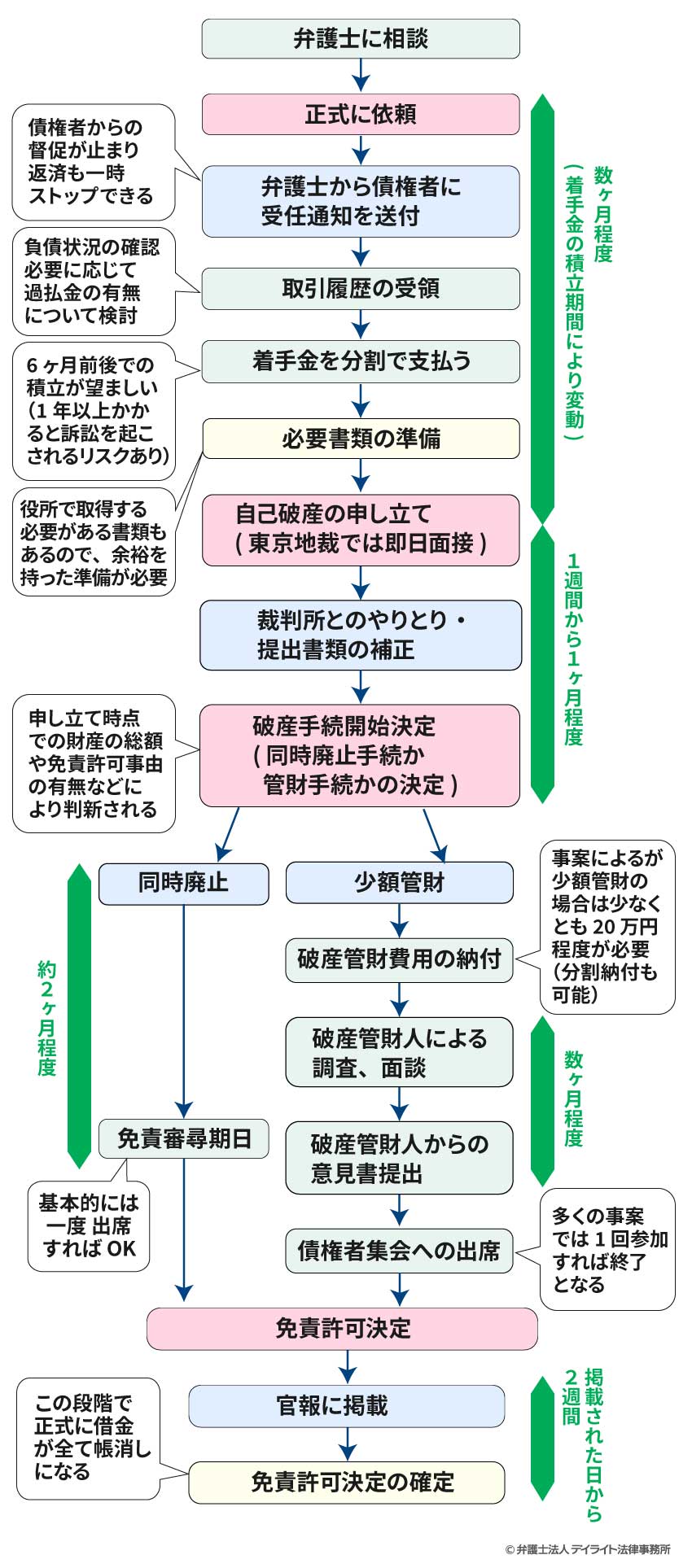

まずは、自己破産について弁護士に相談をしてから手続が全て終了するまで、自己破産の手続がどのように進んでいくのか、大まかな流れをみていきます。

全体のフローチャート図は下記のとおりとなります。

弁護士に相談・依頼

まずは、クライアント様から自己破産を検討していることについてのご相談を弁護士がお受けします。

自己破産を検討されるようなケースでは、借り入れ先が複数存在したり、何通もの督促状が届いていたりするケースが多く、どんな書類が必要になるかわからなくなるかもしれません。

しかし、借り入れ先などに漏れがあると、後々の手続に支障が出るおそれがあります。

そのため、借金に関する書類については全てお持ちいただくのが確実でしょう。

可能であれば、いつ、どの会社から、いくら借りたのか、お金を借りなければならなくなった理由は何か、現在の月々の返済額はいくらくらいか、返済が滞っていないかなどについては、事前に整理した上でご相談いただけると、スムーズにお話を進めることができます。

- いつ借りたのか

- どこから借りたのか

- いくら借りたのか

- なぜ借りたのか

- 現在返済しなければならない金額は毎月いくらか

- 返済が滞っていないか

ご相談を受けた後、弁護士は聞き取り内容を踏まえ、自己破産を選択すべきかどうかを検討します。

自己破産による借金の整理が妥当であると判断し、クライアント様と弁護士が契約内容に合意した場合は、正式に破産手続を代理で行う業務を受任することになります。

受任通知の送付

弁護士は、自己破産の依頼を受けた後、銀行や消費者金融、カード会社などといった債権者に対し、速やかに「受任通知(じゅにんつうち)」を送ります。

「受任通知」とは、弁護士がクライアント様からの依頼を受け、借金の整理に関する業務を受任したことを通知する文書のことを指します。

この書面を債権者が受領すると、債権者はクライアント様に対し、直接に連絡して取り立てを行うことを禁止されます(貸金業法21条1項9号)。

債権者が上記の規定に違反した場合は、2年以下の懲役もしくは300万円以下の罰金のいずれか、またはその両方が科される可能性があります(貸金業法条の3第1項3号)。

第二十一条

貸金業を営む者又は貸金業を営む者の貸付けの契約に基づく債権の取立てについて貸金業を営む者その他の者から委託を受けた者は、貸付けの契約に基づく債権の取立てをするに当たって、人を威迫し、又は次に掲げる言動その他の人の私生活若しくは業務の平穏を害するような言動をしてはならない。(略)

九 債務者等が、貸付けの契約に基づく債権に係る債務の処理を弁護士、(略)(以下この号において「弁護士等」という。)に委託し、又はその処理のため必要な裁判所における民事事件に関する手続をとり、弁護士等又は裁判所から書面によりその旨の通知があつた場合において、正当な理由がないのに、債務者等に対し、電話をかけ、電報を送達し、若しくはファクシミリ装置を用いて送信し、又は訪問する方法により、当該債務を弁済することを要求し、これに対し債務者等から直接要求しないよう求められたにもかかわらず、更にこれらの方法で当該債務を弁済することを要求すること。

第四十七条の三

次の各号のいずれかに該当する者は、二年以下の懲役若しくは三百万円以下の罰金に処し、又はこれを併科する。(略)

三 第二十一条第一項(略)の規定に違反した者

引用元:貸金業法 |e-Gov法令検索

ご相談に来られる方の中には、返済が滞ってしまい、連日にわたり複数の債権者から督促が来るようになり、精神的に疲弊しきってしまっている方もいらっしゃいます。

毎日のように電話や手紙によって督促がなされる状況が続いていると、精神的な余裕もなくなってしまうのは無理もありません。

督促が止まり、一度落ち着いて状況を整理することで、今後の生活の立て直しに向けてどのような取り組みをしていくか、冷静に考えるタイミングを持つことができるかもしれません。

取引履歴の取り寄せ・受領

弁護士が債権者に受任通知を送付した後、債権者から弁護士に対し、クライアント様と債権者とのこれまでの取引履歴が送付されてきます。

これにより、利息や遅延損害金などを含めた現在の負債総額を明らかにすることができます。

場合によっては、過払金が発生している可能性もあるため、過払金の有無について調査を行い、過払金が発生している場合は過払金の返還請求を行い、負債額を減らすことも試みます。

着手金の支払い

自己破産を行う場合、少なくとも30〜40万円の費用がかかってくるケースが多いと考えられます。

後に説明する「破産管財人」がついた場合、さらに少なくとも20万円程度の費用がかかります。

しかし、自己破産を検討されている方のほとんどは、これらの金額を一括で支払うことが難しい状況にあることが多いでしょう。

そのため、自己破産をはじめとする債務整理の事案においては、弁護士費用の分割払いが可能であることが多いです。

先ほどご説明したとおり、弁護士が受任通知を送付することで債権者への返済はストップしていますから、それまで返済に回していた資金の一部を弁護士費用に回すことで、無理なく弁護士費用を支払うことができます。

必要書類の準備

弁護士費用の支払いが終わったタイミングで、自己破産の申立てに必要な書類について説明を受け、書類を集めて弁護士に提出していただきます。

提出が必要な書類の中には、役所での取得が必要な書類もございますので、余裕を持ってご準備いただければと思います。

また、クライアント様の現在の状況を説明するための「陳述書」や、毎月の収支状況を説明するための「家計表」など、クライアント様に作成をお願いする書類もございます。

これらが揃わない限り、弁護士も申し立てを行うことができないため、迅速に作成して弁護士にご提供いただければ、その分手続を早く進めることができます。

自己破産の申し立て

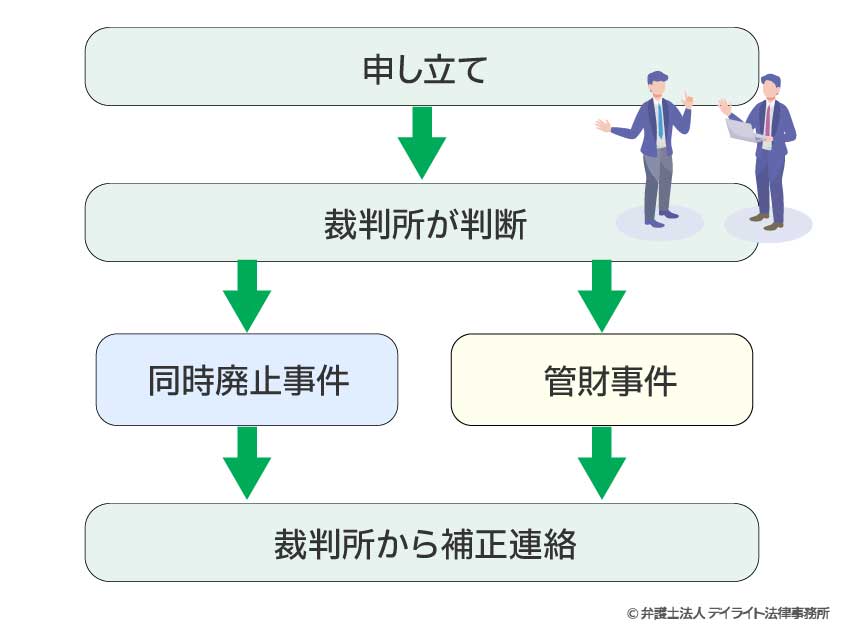

必要な書類が全て揃ったところで、弁護士が裁判所に対し、自己破産の申し立てを行います。

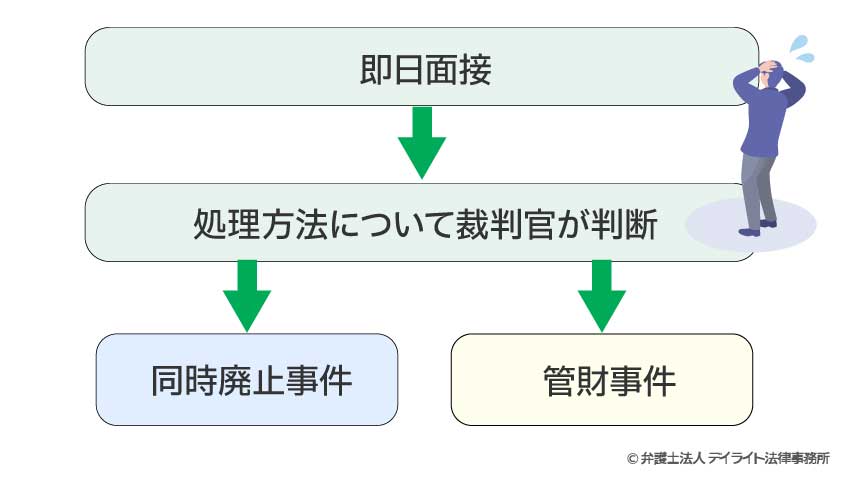

東京地方裁判所においては、申立書を提出した後、「即日面接」と呼ばれる手続を取ることになります。

即日面接とは、簡単にご説明すると、個人の自己破産事件について、破産手続開始の申し立てがされた当日(または遅くとも3日以内)に、裁判官が弁護士と面接をして、今後の処理方針をどうするか判断する手続のことを指します。

その他の地方においては、申し立てから数日〜1週間程度で裁判所から連絡があり、同時廃止事件として進めるか、破産管財人をつけるかどうかについての方針が明らかになります。

並行して、提出資料に不備があったり、裁判所から見てもう少し詳細な説明が必要であると判断されたりした場合は、資料についての「補正」を求められることになります。

破産手続開始決定

裁判所から要求された補正事項についての対応を済ませ、資料に問題がないと判断された時点で、裁判所は「破産手続開始決定」を出します。

その後の流れについては、同時廃止事件と少額管財事件とで若干異なりますので、詳細については後ほどご説明いたします。

免責許可決定

同時廃止事件の場合も少額管財事件の場合も、それぞれに必要な手続きを経て、最終的に裁判所が破産者の借金を帳消しにすることを認めても良いと判断した場合、裁判所は「免責許可決定」を出します。

「免責」とは、借金の支払い義務を免除することであり、これを裁判所が許可することで、借金が全て帳消しになるのです。

官報への掲載・免責許可決定の確定

もっとも、免責許可決定が出されたその日のうちに、借金が全て帳消しになるわけではありません。

免責許可決定が出された事実については、国が発行する情報誌である「官報」に掲載されることになります。

この「官報」への掲載がなされた日から2週間が経過するまでの間に、債権者から異議が出されなければ、免責許可決定が法的に確定することになります。

免責許可決定が法的に確定することで、ようやく借金の返済義務が消滅することになるのです。

自己破産の種類

次に、自己破産の手続の種類についてご説明いたします。

先程の自己破産の流れについてのご説明でも少し触れましたが、個人の自己破産には、「同時廃止事件」と「少額管財事件」の2種類があります。

| 同時廃止事件 | 管財事件 |

|---|---|

|

|

以下、同時廃止事件、管財事件の順にご説明いたします。

同時廃止事件

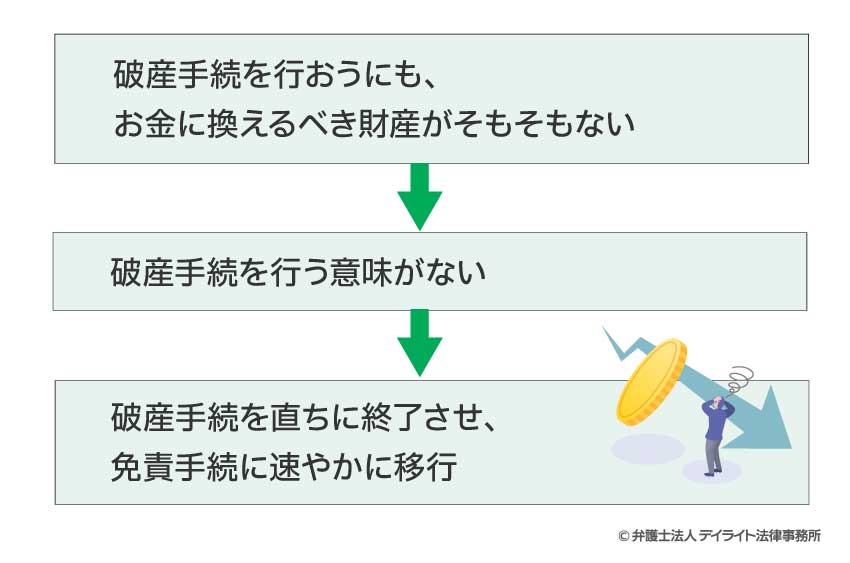

同時廃止事件とは、「破産手続開始決定と同時に破産手続を廃止する事件」と説明されます。

そもそも、自己破産の手続は、破産者の持っている財産をお金に換え、債権者に対して適切に分配を行う「破産手続」と、借金を帳消しにすることについて裁判所に許可をもらうための「免責手続」の2つに区別されます。

| 破産手続き | 免責手続き |

|---|---|

| 破産者の財産をお金に換え、債権者に分配 | 借金を帳消しにすることについて裁判所の許可をもらう |

そして、この場合の「廃止」とは、普段の日本語の意味合いとは若干異なるかもしれませんが、破産手続を終了することとお考えください。

つまり、「同時廃止」とは、破産者の財産をお金に換えて、債権者に対して公平に分配する手続を、破産手続を開始すると同時に終了するという意味になります。

破産手続を「開始すると同時に終了する」ってどういう意味?

ここまでのご説明をご覧いただいた方の中には「手続を開始すると同時に終了する」という言葉の意味がよくわからないという方もいらっしゃるかもしれません。

なぜ「破産手続を開始すると同時に終了する」などという、一見すると意味がわかりにくい方法が定められているのでしょうか。

先ほどご説明したとおり、自己破産を行うにあたっては、破産者の財産をお金に換えて債権者に分配する「破産手続」と、借金を帳消しにする決定をもらうための「免責手続」の2つの手続を経る必要があります。

ですが、破産者の財産をお金に換えていく破産手続を行い、債権者に公平に分配しようとしたものの、そもそも破産者が債権者に分配できるだけの財産を持っていないような場合は、破産手続を行う意味が全くないことになってしまいます。

そのため、破産者が有する財産の総額が一定の金額を下回る場合は、債権者への公平な分配が期待できないことから、破産手続をすぐに終了し、直ちに免責手続の審理に進むという運用が取られることになるのです。

同時廃止事件のメリット・デメリット

同時廃止事件の場合、この後説明する破産管財人が選任されないことから、管財費用を納める必要もなく、手続としても早く終了することになりますので、メリットは非常に大きい一方で、管財事件と比較して特段のデメリットはありません。

そのため、同時廃止事件での処理が可能なのであれば、できる限り同時廃止事件によって自己破産の手続を進めることが望ましいといえます。

もっとも、同時廃止事件として進めるかどうかは、一定の基準を満たしているかどうかを前提に、最終的には裁判所の判断に委ねられますので、自由に選ぶことができるわけではない点には留意が必要です。

(少額)管財事件

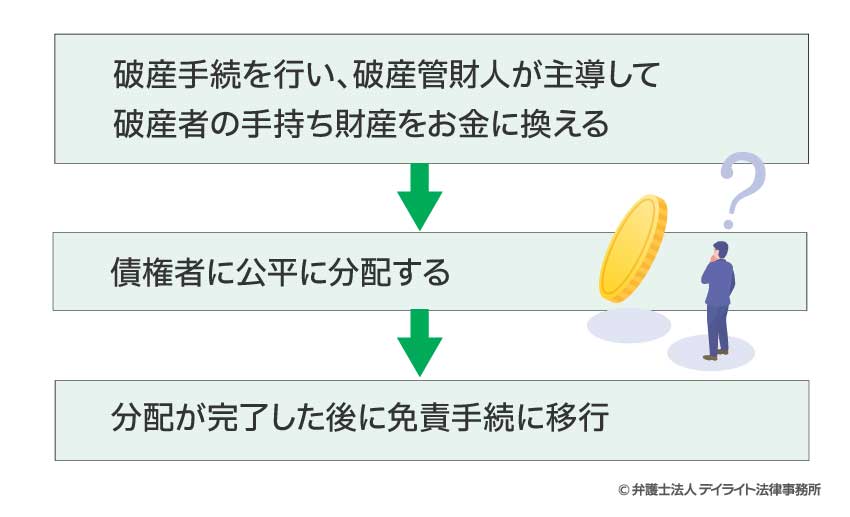

自己破産には、同時廃止事件と対をなすものとして、「管財事件」というものがあります。

管財事件とは、同時廃止事件の場合とは異なり、裁判所によって選ばれた破産管財人が、破産者の財産の有無を調査・管理し、調査の結果判明した財産についてはお金に換えた上で、債権者に公平に分配し、その後に免責手続において破産者の免責を許可するかどうか審理を行う手続のことを指します。

破産管財人による財産の調査や換価作業に時間がかかるため、同時廃止事件の場合と比べて、手続にかかる期間が長くなる傾向にあります。

なお、破産管財人を務めるのは別の弁護士であり、弁護士への報酬は破産者が負担しなければならず、通常の管財事件の場合は50万円以上の費用がかかる可能性があります。

こうした金銭的な負担を軽減するため、個人の破産の事件において同時廃止事件にならない場合、「少額管財事件」という運用が取られています。

少額管財事件の場合、破産管財人の報酬などで必要となる費用が、最低20万円となっており、破産者が負担しなければならない金額が大幅に引き下げられています。

| 通常管財事件 | 追加費用は最低でも50万円程度必要になる |

| 少額管財事件 | 追加費用は最低20万円からであり、比較的低額に抑えられる |

どのような事件だと少額管財事件になる?

それでは、どのような事件が少額管財事件として処理されるのでしょうか。

一般に、管財事件として振り分けられるのは、破産者の財産が一定額以上存在する事案や、負債総額が高額である事案、免責不許可事由が存在し、本来であれば免責を受けられない事案などです。

- 破産者の財産が一定額以上存在する場合

- 負債総額が高額である場合

- 免責不許可事由が存在する場合

財産額や負債総額がどの程度であれば管財事件になるのかどうかは、各地の裁判所や事案の詳細な事情によって若干変わります。

例えば、東京地方裁判所の運用においては、預金残高や自動車など、個別の財産のジャンル別に資産価値を確認し、一つでも20万円を超える資産が存在する場合や、破産者の手持ち現金が33万円以上ある場合、管財事件として処理されることになります。

大阪地方裁判所においては、預金残高や自動車など、個別の財産のジャンル別に資産価値を確認し、一つでも20万円を超える資産が存在する場合は管財事件となるのは東京地方裁判所の運用と同様ですが、東京地方裁判所とは異なる運用として、現金と普通預金の合計が50万円を超える場合には管財事件となります。

また、少額管財事件として処理してもらうためには、以上に挙げた基準に加え、申立て業務を弁護士に依頼し、弁護士が代理人として裁判所に申立てを行なっていることが必要です。

まとめますと、通常であれば管財事件として処理される事情がある場合において、弁護士に依頼して申立てをしてもらった場合、少額管財事件として扱われる可能性が生じるということです。

弁護士による申立ての場合、破産管財人による調査の負担が明らかに大きくなるような事情がある場合を除き、少額管財事件として扱われるケースが多くなります。

少額管財事件のメリット・デメリット

少額管財事件のメリット・デメリットを以下の表にまとめています。

| 少額管財事件のメリット | 少額管財事件のデメリット |

|---|---|

|

|

少額管財事件のメリット

先ほども見たとおり、少額管財事件の場合、管財費用として納めなければならない費用が、通常の管財事件と比べて低額に設定されています。

具体的には、管財費用の最低額が20万円に設定されており、実際に多くの事件では20万円を納めることで管財事件として処理が進んでいくことになります。

管財事件となることを避けられない事案の場合、少額管財事件として処理が進んでいくことで、トータルでかかってくる費用を抑えることができるといえます。

少額管財事件のデメリット

他方で、少額管財事件にはデメリットもあります。

メリットで述べた点の裏返しにはなりますが、そもそも同時廃止事件であれば管財費用はかからないため、少なくとも20万円を別途準備しなければならなくなるという点は、同時廃止事件との関係ではデメリットになるでしょう。

また、破産管財人がつくことによって、破産者の財産について詳しく調査されることになりますが、これを拒むことは免責不許可事由に該当し、借金を帳消しにすることができなくなる可能性もあります。

さらに、こうした調査によって、同時廃止事件よりも手続が終了するまで長い時間がかかることもデメリットの一つといえます。

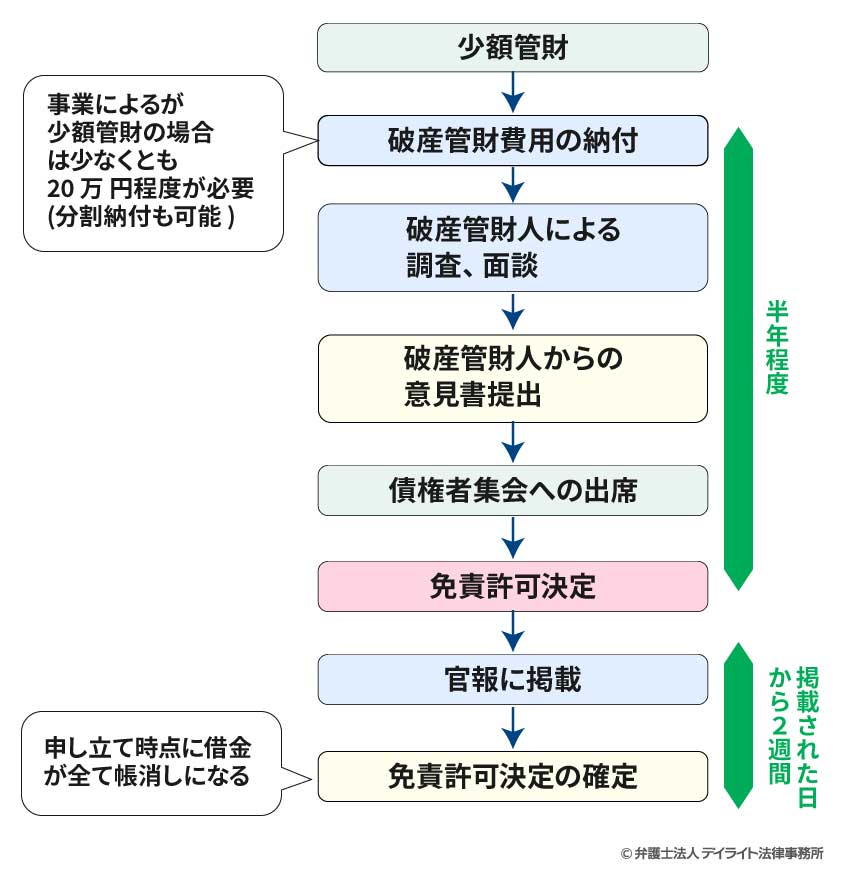

少額管財の場合の自己破産の流れ

少額管財事件として進行することが決定した後の自己破産手続の流れは、以下の図のとおりとなります。

以下では重要なポイントに絞ってご説明いたします。

破産管財費用の納付・破産管財人との面談

少額管財事件として扱われることが決定した場合、裁判所に対し、破産管財費用を納付する必要があります(「予納金(よのうきん)」と呼ばれます)。

基本的には一括での納付を求められますが、状況に応じて分割での納付も可能です。

その後、破産管財人として選任された弁護士との面談を行い、破産申し立てに至った経緯や現時点での財産額などについての調査を受けることになります。

面談自体は何度も行われることは少ないと考えられますが、破産申し立て後に財産が不当に減少していないか、あるいは借金が嵩んでしまったことへの反省を踏まえて生活をきちんと立て直すことができているかを確認するため、毎月の家計表や給与明細などを提出するよう求められることが多いです。

こうした調査にきちんと協力しなかった場合、破産管財人からの印象を悪くしてしまう可能性がありますし、最悪の場合、破産管財人の調査を妨害したとして、免責不許可事由に該当し、免責自体を認めてもらえなくなる可能性がありますので、必ず協力しましょう。

破産管財人からの意見書提出・債権者集会への出席

破産管財人は、上記の調査を踏まえ、破産者の借金を帳消しにして良いかどうかについての意見をまとめ、裁判所に報告を行います。

この意見書を踏まえ、裁判所において調査の結果などを改めて報告する「債権者集会(さいけんしゃしゅうかい)」が開かれ、債権者に対して破産手続の進捗状況などが共有されます。

もっとも、個人からの借入れがある場合であればともかく、金融機関からの借入れがほとんどである場合は、債権者集会に金融機関の関係者などが参加するケースは極めて稀といえます。

実際には、破産者と申立てを依頼した弁護士、破産管財人以外には参加しないことも多いため、テレビドラマでしばしば見られるような、自己破産することについて債権者から厳しい追及を受ける可能性は低いと考えられます。

免責許可決定から確定まで

債権者集会において調査の結果について報告を受けた裁判官が、免責を認めることに問題がないと判断した場合、免責許可決定がなされることになります。

その後、免責許可決定がなされた事実が官報に掲載され、掲載されてから2週間以内に債権者から異議が出なかった場合、免責許可決定が法的に確定し、借金の返済義務が免除されることになります。

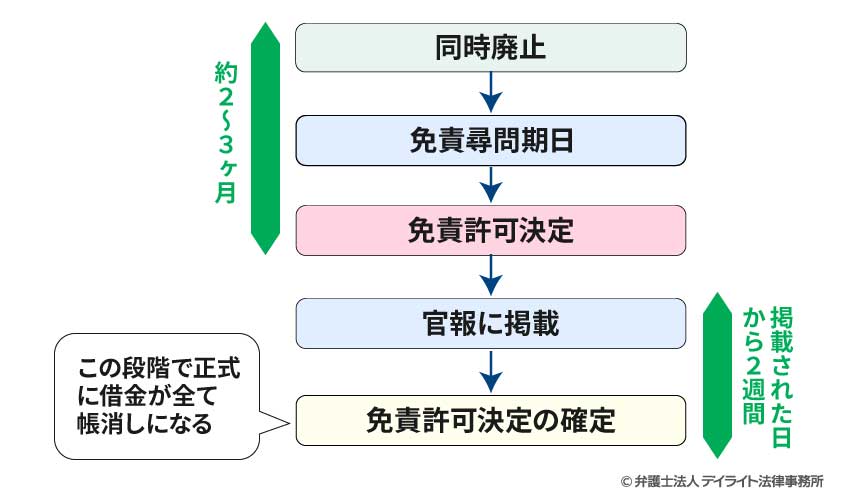

同時廃止の場合の自己破産の流れ

同時廃止事件として進行することが決定した後の自己破産手続の流れは、以下の図のとおりとなります。

免責審尋期日の対応

先ほども見たとおり、同時廃止事件として処理されることが決定すると、すぐに免責手続に移行することになります。

そのため、破産手続開始決定がされた後は、「免責審尋(めんせきしんじん)」という手続が行われます。

これは、裁判所が指定した日に申立てを行なった裁判所に出頭した上で、裁判官からのいくつかの質問に回答する手続のことです。

この「免責審尋期日(めんせきしんじんきじつ)」に関しては、破産者本人の出頭が必須になりますので、この日は必ず予定を空けておいていただく必要があります。

同時廃止決定が出てから免責審尋期日が開かれるまで、およそ2〜3ヶ月の期間がありますので、この間は期日までお待ちいただくことになります。

免責許可決定から確定まで

免責審尋期日での破産者の受け答えなどを踏まえ、裁判所が免責を認める(借金を帳消しにする)ことにつき問題がないと判断した場合、裁判所は破産者に対する免責許可決定を出します。

その後、免責許可決定がなされた事実が官報に掲載され、掲載されてから2週間以内に債権者から異議が出なかった場合、免責許可決定が法的に確定し、借金の返済義務が免除されることが確定する点については、小規模管財事件の場合と同様です。

自己破産の手続きにかかる期間

自己破産の手続にかかる期間の目安としては、次の表のとおりとなります。

| 同時廃止事件の場合 | 少額管財事件の場合 |

|---|---|

| 申し立てから3〜4ヶ月程度 | 申し立てから半年〜1年程度 |

同時廃止手続によるか、少額管財手続によるかによっても変わりますが、一般的には自己破産を申し立ててから手続が全て終わり、借金が0になることが確定するまでには、少なくとも申し立てから数ヶ月〜1年ほどかかるケースが多いと考えられます。

同時廃止事件の場合は、申し立てと同時に破産手続を終了(廃止)させ、その後すぐに免責を認めるかどうかの審理に移行するため、少額管財事件と比べると比較的早く手続が終了します。

少額管財事件の場合に時間がかかるのは、破産管財人が破産申立人の財産状況や免責不許可事由の有無及びその内容について調査する必要があり、この調査に一定程度の時間を要することが原因です。

その他、調査の結果を報告する債権者集会への出席も必要になりますので、同時廃止事件と比べるとどうしても時間がかかってしまいます。

以上はあくまで申し立てから手続き終了までの期間についての記載であり、弁護士費用を分割で支払っている期間も考慮すると、依頼してから手続が全て終了するまでに1年以上かかるケースも珍しくありません。

法テラスの自己破産の流れ

自己破産について検討されている方の中には、「法テラス」という言葉を耳にしたことのある方もいらっしゃるかもしれません。

法テラス(日本司法支援センター)とは、簡単に言えば、経済的に余裕のない方の法的トラブルに関し、無料での法律相談を受け付けているほか、弁護士や司法書士に依頼した場合の費用を立て替えてくれる機関のことを指します。

法テラスを利用することで、個人の自己破産申立てに関して弁護士費用の立て替えを受けることができます(ただし、法テラスとの契約を締結している弁護士に依頼する場合に限られます)。

立て替えを受けるまでの手続きは別途必要になりますが、その後の破産手続に関しては、通常弁護士に依頼する場合と大きくは変わりません。

法テラスを利用できる基準

法テラスからの援助を受けるためには、資力が一定の基準を下回っていることが必要です。

具体的には、毎月の手取り月収及び現金や預貯金をはじめとする保有資産が基準を下回っていることが必要です。

各基準を表にまとめていますので、ご確認ください(あくまで大まかな基準ですので、詳細は法テラスのWebサイトなどをご確認ください)。

毎月の手取り月収については下記の表の金額が基準となります。

| 単身者 | 2人家族 | 3人家族 | 4人家族 |

| 18万2000円以下 | 25万1000円以下 | 27万2000円以下 | 29万9000円以下 |

(5人家族以上の場合は、1人増えるごとに3万円が加算されます)

ただし、家賃や住宅ローンを支払っている場合は、下記の表に記載された金額を限度として基準額に加算することができます。

| 単身者 | 2人家族 | 3人家族 | 4人家族 |

| 4万1000円まで | 5万3000円まで | 6万6000円まで | 7万1000円まで |

また、保有資産の上限額は下記の表のとおりとなります。

| 単身者 | 2人家族 | 3人家族 | 4人家族 |

| 180万円以下 | 250万円以下 | 270万円以下 | 300万円以下 |

予納金は立て替えの対象にならない

もっとも、破産申立てを依頼する場合の弁護士の着手金については立て替えを受けられますが、裁判所に納める予納金(管財費用など)については立て替えの対象とはならないため、ご自身で用意していただく必要があります。

生活保護受給者の場合の特例

例外として、生活保護を受給している方が法テラスを利用して自己破産の申し立てを行う場合、予納金についても20万円を限度として裁判所に支払ってもらうことができます。

これらの費用に関しては、生活保護受給者については、事件終結時に立替金の返還を免除されることになります。

まとめ

以上、自己破産の手続の流れについてご説明いたしましたが、いかがでしたでしょうか。

自己破産は申し立ててから手続が全て終了するまでに一定の時間を要しますので、申立を行なった後、ご自身の手続が今どの段階まで進んでいるのかわかりにくくなることもあるかもしれません。

ゴールがどこにあるのかがよくわからないまま走り続けるのは精神的にも負担が大きいと思われますが、どのような順序で手続が進んでいくのかを大まかにでも理解しておくことで、その負担を少しでも和らげることができるでしょう。

自己破産の申し立てを弁護士に依頼すれば、こうした複雑な流れについてもわかりやすく説明を受けつつ、最終的に免責許可決定を得られるよう、しっかりとしたサポートを受けることができます。

自己破産にかかる費用を工面できないという方も、法テラスを利用することで状況を打開することができるかもしれません。

自己破産について検討されている方は、ぜひ債務整理に精通した弁護士へご相談ください。