最終更新日:2022/7/28

ふるさと納税の5つのデメリットとは?ふるさと納税をすべき人としないほうがよい人の特徴

この記事の執筆者 税理士 鳥川拓哉

ベンチャーサポート税理士法人 税理士。

大学を卒業後、他業種で働きながら税理士を志し科目を取得。

その後大手税理士法人を経験し、現在に至る。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-tori

この記事でわかること

- ふるさと納税のメリットとデメリットがわかる

- ふるさと納税を利用すべき人としないほうがいい人がわかる

- ふるさと納税を利用する際の注意点がわかる

ふるさと納税は、全国各地の特産品などをわずかな自己負担で手に入れることのできる制度として広く浸透しています。

しかし、まだ実際に利用したことのない人も多くいることでしょう。

この記事では、ふるさと納税を利用しない方がいい人や、利用するとデメリットがある場合を確認します。

すでにふるさと納税を行っている人も、これからふるさと納税を始めようという人も、参考にしてください。

ふるさと納税のメリット5つ

ふるさと納税が広く利用されるのは、多くのメリットがあるためです。

ここでは、ふるさと納税の5つのメリットについて簡単に解説していきます。

寄付した自治体から返礼品が届く

ふるさと納税を行う一番の目的は、寄付に対する返礼として送られてくる日本各地の特産品を手に入れることです。

本来、現地に行かなければなかなか入手できないようなものを、現地に行かなくても返礼品としてもらうことができます。

また、その中身が豪華で大量ということもあります。

なお、返礼品の還元率は寄付金額の3割以下と総務省の指示により定められています。

寄付した金額に応じて税額が控除される

返礼品の還元率が寄付金額の3割以下ということは、1万円寄付した場合の返礼品は最大3,000円相当となります。

これでは損をしてしまうと考えるかもしれませんが、寄付した金額に応じて税額が控除されるため損はしないのです。

ふるさと納税を行った人は、原則として確定申告を行って税額の控除を受けることとなります。

こうすれば、寄付した年の所得税と、寄付した翌年の住民税から相当額が減額されるのです。

また、給与所得者で確定申告を行う必要がない人は、ワンストップ特例制度を利用することができます。

この場合は、住民税から寄付金額に応じた税額を控除することができます。

応援したい自治体に寄付することができる

ふるさと納税を行う自治体は、すべての自治体から自由に選ぶことができます。

自分や両親の故郷だけでなく、まったく縁もゆかりもない自治体に寄付をすることもできます。

また、災害復興などを目的とした寄付をすることも可能です。

返礼品から選んだり、個人的に思い入れのある自治体に寄付をしたりすることができるのです。

ただ、住民票がある自治体に寄付を行う場合は、返礼品については期待できません。

寄付金の使い道を指定できる

ふるさと納税で寄付をする際に、どのような目的にお金を使ってほしいか、寄付する側が選択できる場合があります。

子どもの教育のため、育児環境の充実のため、老人福祉のためなど様々な選択肢から選ぶことができるのです。

直接関係のない自治体であっても、自分の意見がまちづくりに反映するということは、非常に貴重な体験となります。

ポイントサイトやクレジットカードのポイントが貯まる

ふるさと納税を行う際には、自治体のサイトから直接行うこともできますが、ポータルサイトを利用する人が多いようです。

ポイントサイト経由でポータルサイトを利用するとポイントが貯まり、そのポイントを商品券などに交換することができます。

また、寄付金をクレジットカード決済とすれば、クレジットカードのポイントももらえます。

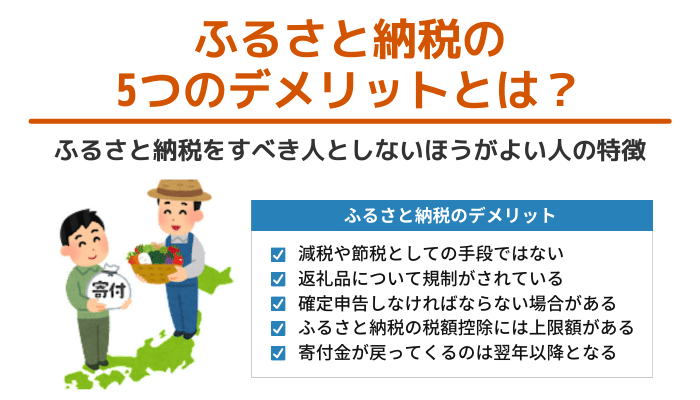

ふるさと納税のデメリット5つ

ふるさと納税にはメリットだけでなくデメリットもあります。

しかし、このデメリットを理解しておけば、よりお得にふるさと納税を利用することができるはずです。

減税や節税としての手段ではない

ふるさと納税を行っても、負担すべき所得税や住民税などの額が減るわけではありません。

むしろ、ふるさと納税を行うことで、トータルの税額は増えてしまいます。

ふるさと納税を行うと、確定申告かワンストップ特例制度を利用することはすでに説明しました。

これにより、寄付した金額の一部は、所得税や住民税から控除されるのです。

しかし、寄付した全額が控除されるわけではありません。

最大でも、寄付した金額から2,000円を引いた金額までしか控除されないのです。

つまり、最低でも2,000円は負担しなければならないということになります。

2,000円の負担で、全国各地の特産品を手に入れることができるのであれば、損をするわけではありません。

ただ、単純に支払う税額を減らしたいと考えているのであれば、ふるさと納税はそのような制度ではないので注意しましょう。

返礼品について規制がされている

自治体にとって、ふるさと納税による寄付が大きな財源の1つとなっています。

ふるさと納税の獲得競争も激しくなり、返礼品の内容が次第にふるさと納税の趣旨からはずれてしまうようになっていました。

そこで、総務省は返礼品について地元で作られたものにすること、還元率を3割以下とすることなどの規制を行いました。

そのため、金券など換金性の高いものを返礼品にすることはできなくなっています。

また、家電製品などの返礼品も一時期は多くありましたが、今は数を減らしています。

確定申告しなければならない場合がある

ふるさと納税を行って税額控除を受けるためには、確定申告かワンストップ特例制度を利用する必要があります。

ただ、ワンストップ特例制度を利用できるのは、給与所得者等で確定申告が不要であり、1年間に5自治体以下に寄付した人です。

給与所得者でも、住宅ローン控除や医療費控除のために確定申告する場合には、ふるさと納税も確定申告しなければなりません。

また、6以上の自治体に寄付した場合も確定申告が必要となるため、手間がかかると考える人もいるでしょう。

ふるさと納税の税額控除には上限額がある

1年間に寄付した金額のうち、2,000円を除いた残りの金額について、本来負担すべき所得税や住民税から減額されます。

ただ、控除される税額には上限があるため、必ずしも「寄付した金額-2,000円」が控除されるとは限らないのです。

上限額については、ポータルサイトなどを利用して確認しておきましょう。

なお、この上限額を超えて寄付してしまうと、自己負担額が2,000円を超えてしまい、ふるさと納税のメリットが失われてしまいます。

無理に上限額ギリギリを狙うのではなく、余裕を持った金額で寄付するのが損をしないためのポイントです。

寄付金が戻ってくるのは翌年以降となる

ふるさと納税を行う場合の流れとしては、最初に自治体に対して寄付を行います。

その後、1年間の寄付金の合計額について確定申告を行って所得税の還付を受け、住民税が減額されます。

このように、寄付した直後にすぐ支払った金額が手元に戻ってくるわけではないのです。

仮にふるさと納税として寄付したのが2020年の場合、確定申告を行って税金が戻ってくるのは2021年3月以降となります。

また、住民税の額が減額される期間は、2021年6月~2022年5月となります。

このように、寄付してもすぐに寄付した金額が戻ってくるわけではないことには注意しましょう。

ふるさと納税がおすすめなケース・得する人

ここまで見てきたように、ふるさと納税には多くのメリットがある一方で、デメリットも見逃せません。

ただ、それでもふるさと納税をすべき理由はあります。

どのような人、どのような場合にふるさと納税を利用するのがおすすめなのか、解説していきます。

ほとんどのサラリーマンにメリットはある

実は、ふるさと納税はほとんどのサラリーマンにとってメリットがある制度です。

サラリーマンの場合、毎月給料をもらって税金を納めています。

1年間の給料やボーナスの額を集計して年末調整を行い、さらに翌年6月からは住民税も納税しています。

そのため、毎年所得税と住民税を支払っているのです。

税金の負担をしている人がふるさと納税を行う場合、必ずその税額からふるさと納税による控除を行うことができます。

そのため、自己負担しなければならない2,000円を除いては、特別に負担が増えることはないのです。

ふるさと納税で損をしてしまうのは、人によって異なる上限額を超えて寄付をした場合です。

この場合、自己負担額が2,000円に収まらなくなってしまい、税額を余分に支払っているのと同じこととなってしまうのです。

必ず上限額を超えないように注意しましょう。

また、給料やボーナスの額について年末近くに確認をし、そこで上限額を改めて計算してみるのもいいかもしれません。

2,000円の自己負担でほしい返礼品がある人

ふるさと納税をすると、現地に行かなければ購入できないような特産品や、その自治体で作られている製品を入手することができます。

自己負担2000円をかけてでも欲しい返礼品がある人にとってはお得です。

あたかもネットショッピングをしているような感覚で手軽に、全国各地の特産品を入手できるのは大きな魅力です。

また、ふるさと納税の返礼品は、地元の農産物や肉・魚などの食材だけでなく、ティッシュペーパーやトイレットペーパーのような日用品もあります。

生活必需品の購入費用は、年間で見ればかなりの金額になるでしょう。

絶対必要な生活必需品を返礼品としてもらえば、家計も助かりお得になる可能性が高いです。

ふるさと納税を利用しないほうがいい人・損する人

次にふるさと納税を利用しないほうがいい人、利用することで損をしてしまう人についてみていきます。

ふるさと納税をした際に支出した寄付金は、2,000円を除いて所得税や住民税から控除されます。

しかし、もともと所得税や住民税といった税金が発生していない人がいます。

例えば、パートで103万円以下に年収を抑えている人や、自営業で赤字の申告をしている人などです。

このような人は、いくらふるさと納税を行っても、その寄付金を控除するための税額がありません。

そのため、いくら確定申告を行ったり、ワンストップ特例制度を利用したりしても、戻ってくる金額はないのです。

年収103万円以下のパートの人のように、毎年最終的に非課税になる人は、ふるさと納税を行ってはいけません。

また、自営業の方で赤字になるか黒字になるか分からない場合も、ふるさと納税はしない方がいいかもしれません。

ふるさと納税をする際の注意点

ふるさと納税をするうえでは、多くのメリット以上に、デメリットに注意しなければなりません。

また、ふるさと納税を利用すべきではない人もいることから、その点もご紹介いたします。

上限額を超える寄付をしてもメリットはない

ふるさと納税を行う際に注意しなければならないのは、控除を行う際には上限額が決められていることです。

この上限額というのは、自己負担額が2,000円とするためには寄付金の額を年間いくらまでに抑えるかという金額のことです。

上限額を超えてふるさと納税を行ってしまうと、一気にふるさと納税のメリットは失われてしまいます。

というのは、ふるさと納税の返礼品は寄付金額の3割以内に抑えることが総務省から指示されているためです。

もともと、1万円の寄付に対して3,000円分の返礼品しか来ないわけですから、そのままでは大きな損をしてしまいます。

確定申告やワンストップ特例制度を利用して、税額から控除されることではじめてそれだけの負担をしても意味があるのです。

しかし、いくら確定申告やワンストップ特例制度を利用しても、上限額を超えてしまったら自己負担の額は大きくなってしまいます。

例えば、自己負担が2,000円となる寄付金の1年間の上限額が5万円の人が、ふるさと納税を10万円行ったとします。

この場合、返礼品として入手したものの金額は10万円の3割相当となるため3万円となります。

すると、自己負担額は5万2,000円、返礼品は3万円となるため、赤字になるのです。

このように、上限額を超えて寄付をするくらいなら、ふるさと納税をしない方がいいという結果となります。

確定申告を絶対したくない人は辞めておく

サラリーマンがふるさと納税を行う場合、ワンストップ特例制度を利用すれば、確定申告しなくても税額が控除されます。

しかし、すべての場合にワンストップ特例制度が利用できるわけではありません。

特に、6以上の自治体にふるさと納税を行った場合は、寄付をしたすべての内容について確定申告する必要があります。

どうしても確定申告をしたくないという人の場合は、ふるさと納税を行わない方が賢明です。

まとめ

ふるさと納税をするとメリットがあるということは、様々な情報から知っているという人が多いでしょう。

しかし、ふるさと納税を行うことが逆にデメリットになってしまう人もいるのです。

特に、毎年最終的に非課税になる人や、自営業の方で赤字になる年がある場合は要注意です。

また、ふるさと納税には自己負担額を最小に抑えるための上限額があることも、知っている人が多いでしょう。

しかし、上限額を超えてしまうと自己負担が増えるだけでなく、マイナスとなってしまう場合もあることは覚えておきましょう。