世界で類を見ない巨大ユニコーン投資ファンドの「財布」をどう切り盛りしていくのか。リスクはないのか。ソフトバンクグループの後藤芳光CFOに聞いた。

ソフトバンクグループの足元の業績は「冬の嵐」と呼ぶほどの逆風ですが、投資会社としてのエコシステムは軌道に乗り始めたとのことです。いったいどういうことでしょうか。

1987年一橋大学社会学部卒業、安田信託銀行(現みずほ信託銀行)入行。2000年6月にソフトバンク(現ソフトバンクグループ)に入社し、同年10月には財務部長に就任。以来、ソフトバンクを財務面で支え続けてきた。2013年以降は、プロ野球チーム「福岡ソフトバンクホークス」の社長(オーナー代行)も兼務する。(写真:村田和聡、以下同じ)

後藤芳光ソフトバンクグループ専務執行役員CFO(以下、後藤氏):そう言えるだけのトラックレコード(運用実績)、ファンドビジネスそのものの成長サイクルが具体的に動きだしたことが、(外部から)見ていただけるステージになったということです。

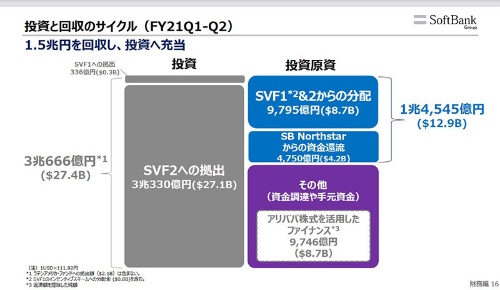

例えば投資と回収のサイクルで言うと、この6カ月間(2021年4~9月)で3兆円投資しました。これは結構な数字なんです。毎期毎期、私たちが説明している財務ポリシーに基づいて安全に運営しつつこれだけの投資ができています。

原資は、まずビジョン・ファンドと、ソフトバンクGの余資の上場株運用からの分配です。1.5兆円分はファンドのディストリビューション(分配)なのです。加えて外部からの調達です。アリババ集団株を使った調達は、例えば先物の売却だったり、もしくはプット&コール(というオプション取引)を組み合わせたものだったり、アセット・バック・ファイナンス(株式など資産を担保にしたローン)だったり。これが約1兆円。残りの5000億円は、通常のファイナンスや手元流動性の中で十分消化できます。

3兆円のうち2兆5000億円をキャッシュおよびノンリコースファイナンスで組み立てていれば、あとの5000億円は会社の成長の中で財務比率を悪化させずにレバレッジを増加させられる範囲内ということです。

安全な財務比率の範囲で運営する限りは、投資で自由演技ができます。もし、この収入が減れば、投資を縮めればいいのです。投資は、期限のオブリゲーション(義務)を負っていないので、しなきゃいいだけ。

この「しなきゃいいだけ」というのが、投資会社の資金繰りとしてなんと楽なことか。製造業や金融業では莫大な設備投資が必要で、従業員が何万人、十何万人いると何もしなくても費用がかかります。投資会社にはそれがありません。十二分な安全性を担保する上で、投資会社は非常に安全なビジネスです。

投資金額は右肩上がりでなくていいと。

後藤氏:長期で見れば当然、右肩上がりです。だけど、ローン・トゥ・バリュー(LTV、保有資産の時価に対する純負債の割合)や手元流動性がどんどん悪化するような状態は(ステークホルダーに)お見せできない。CFOの立場からすれば、収入がないなら投資を少し撃ち方やめにしてと言います。それはよく分かっています。

でも撃ち方やめはいつまでも続くわけじゃありません。「この四半期は体力温存」「次の四半期からまたエンジン全開」と、うまくギアチェンジしていけばいい。世界中で素晴らしい起業家がいろいろなビジネスを立ち上げて、軌道に乗ってきています。投資はどんどんやりたい。ただ、財源は有限なので無理はしちゃいけない。

一方で、私たちの投資先のパイプライン(上場候補)は潤沢にあり、どんどんたまっていくでしょう。IPO(新規株式公開)の数が安定的に実現するステージに入っているのは間違いない。

ソフトバンクGの財務的な健全性を知るにはどの数字を見ればいいでしょうか。

後藤氏:見ていただきたいのは3点。NAV(ネット・アセット・バリュー、純資産価値)、LTV、手元流動性。これ以外に見るところはないです。

リーマン級のイベントが来ても耐えられる

LTVの目標が25%未満なのはなぜでしょうか。

後藤氏:世の中がリーマン・ショック級の大騒ぎになったとして、株価が半分になったとしても、25%未満で運用していれば(負債を返済するのに足りる価値があるという意味で)安全じゃないでしょうか、ということです。

さらに環境が悪くなったときには35%くらいを目安にします。普通の会社は平時で50%とか70%です。私たちが25%や35%という基準で経営しているのは、リーマン・ショック級のイベントが来たらパーになることは許されないと思っているからです。

また、私たちは(LTVに関連して、借り入れに)財務制限条項を付けていません。例えばLTVが何パーセントになったらデフォルトです、とはすべきじゃないと思っています。マーケットの変動は、例えば半年、1年、2~3年たてば回復することが歴史的に証明されているとすると、そのデフォルトの判断が正しくないかもしれないので。

社債償還2年分の資金確保という方針も、2年で金融環境が回復するとの前提ですか。

後藤氏:これは歴史的に分析していて、社債のマーケットがシャットダウンしている期間は長くても半年です。リーマン・ショックの際も、うちは半年後に起債しました。2年という期間がどれだけ安全かはそれでご理解いただけるんじゃないでしょうか。

あとLTVについて、よく「株価が大きく下落したらすぐ25%に抵触するのでは」と言われます。でも、ソフトバンクGはNAVで20兆円を超えていて、その7割近くが流動性の高い上場株です。対応策はいろいろありますが、投資をやめるだけじゃなくて、投資を資金化すればいいわけです。

こんな簡単なことをどうして皆さんが信じられないかというと、普通の会社は保有するアセットの流動性が低いからです。工場を持っていてもすぐには資金化できません。ほかのプライベートエクイティ(PE)ファンドもほとんどの場合、資産が未上場です。

だけどうちは自己勘定でアリババ集団株を持っていたり、ソフトバンク株を持っていたりします。英アームだってエヌビディア株に交換されれば7兆円相当になります。ソフトバンクGのアセットは、安全面で非常に独特なアセットなんです。通常の投資会社のようにリスクとぎりぎりで向き合っているわけではなく、安全性をすごく意識しています。

では、IPOマーケット停滞時の備えは。

後藤氏:撃ち方やめではありません。リーマン・ショックとかブラックマンデーみたいな一時的な状況でないとすれば、チャンスです。起業家はマーケットの状況によらず次々と生まれ、どんどんビジネスを立ち上げます。そういう環境だと基本的には金融環境は締まり、起業家はエクイティの投資家を求め、かつバリュエーションも低い。

どこまでチャンスを生かせるか、楽しむ時期なんじゃないかと。財務的にはそんなに痛みはないはずです。株価は右肩上がりではなく1~3割くらい下がるが、もみあう状況じゃないかと思います。私たちみたいに、圧倒的な流動性のある20兆円を超えるアセットを持っていれば、影響はありません。むしろそういうときこそ安全です。

【5/16締切!】春割・2カ月無料 お申し込みで…

- 専門記者によるオリジナルコンテンツが読み放題

- 著名経営者や有識者による動画、ウェビナーが見放題

- 日経ビジネス最新号12年分のバックナンバーが読み放題